特高压由1000千伏及以上交流和±800千伏及以上直流输电构成,是目前世界上最先进的输电技术,具有远距离、大容量、低损耗、少占地的综合优势。与传统输电技术相比,特高压输电技术的输送容量最高提升3倍,输送距离最高提升2.5倍,输电损耗可降低45%,单位容量线%,可以更安全、更高效、更环保地配置能源。

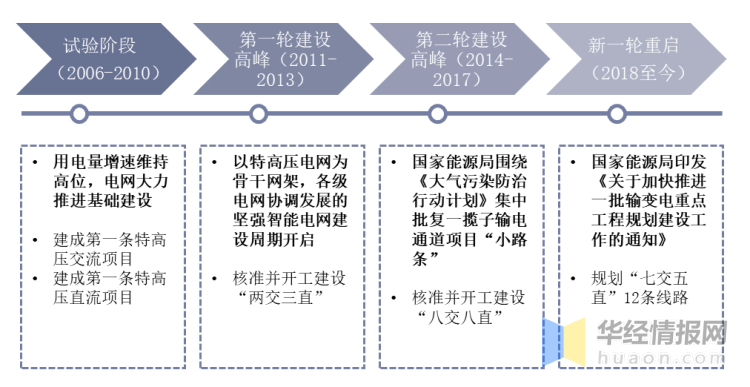

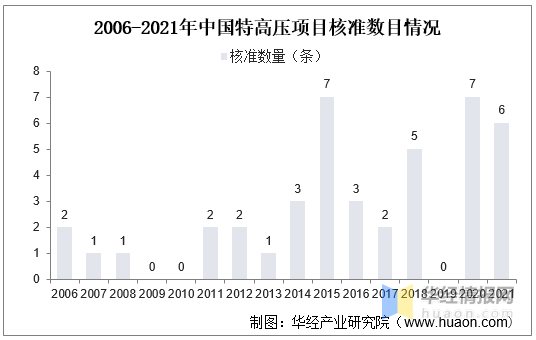

我国特高压建设大致可分四个阶段。第一阶段为试验阶段(2006-2008年),2006年8月发改委批复了中国第一条特高压交流项目;第二阶段为特高压发展的第一轮高峰(2011-2013年);第三阶段为特高压发展的第二轮高峰(2014-2016年),2014年5月,国家能源局提出加快推进大气污染防治行动计划12条重点输电通道建设,其中包括9条特高压输电通道;现阶段为特高压发展的第四阶段(2018年至今),2018年9月国家能源局印发的《关于加快推进一批输变电重点工程规划建设工作的通知》,共规划了12条特高压工程(5直7交)。

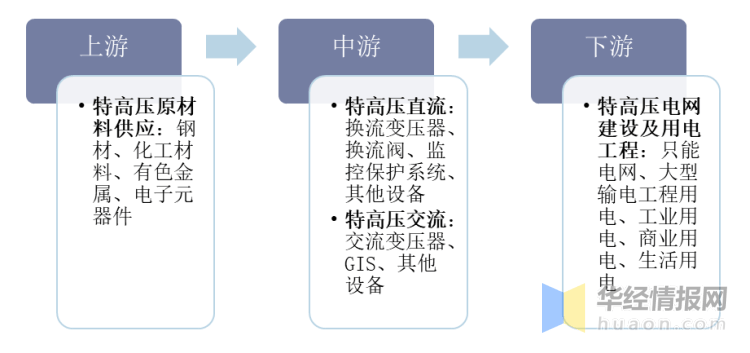

从特高压产业链来看,上游是特高压原材料供应,包括钢材、化工材料、有色金属和电子元器件,特高压上游原材料供应商众多,议价能力较弱;中游是特高压设备生产制造,包括直流特高压和交流特高压;特高压下游主要是电网行业,市场份额主要由国家电网、南方电网及部门地方电网所占据,市场集中度很高,所以特高压中游电器行业的议价能力相对较弱,下游议价能力较强。

相关报告:华经产业研究院发布的《2022-2027年中国特高压行业市场全景评估及发展战略规划报告》

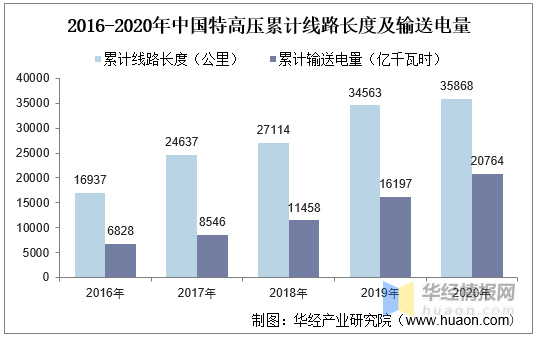

从国内特高压行业发展现状来看,据国家电网数据,2020年我国特高压累计线年中国特高压累计线路长度及输送电量

2010年及以前,国内特高压输电线 年后国内特高压核准速度显著加快。2021年后特高压仍是重要电网基建内容,十四五期间,国家电网规划建设的特高压线年中国特高压项目核准数目情况

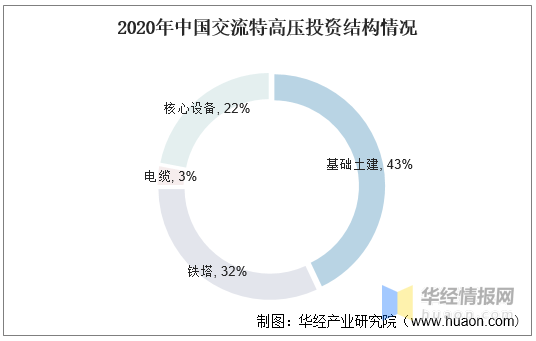

从投资结构来看,交流特高压的核心设备投资占总投资22%。其余投资结构情况为基础土建占比43%,铁塔投资占比32%,电缆占比3%。2020年中国交流特高压投资结构情况

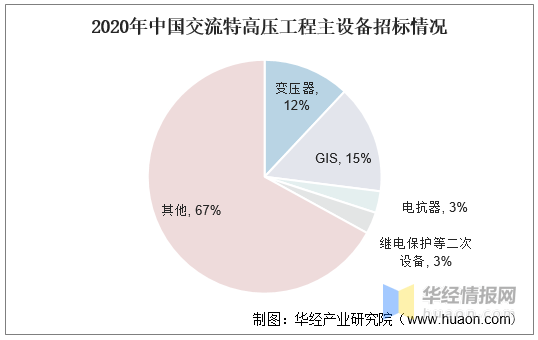

特高压交流的关键设备是变压器、气体绝缘金属封闭开关电器(GIS)。从特高压交流工程历年招标的情况来看,交流变压器投资金额约占比12%、GIS约占比15%。

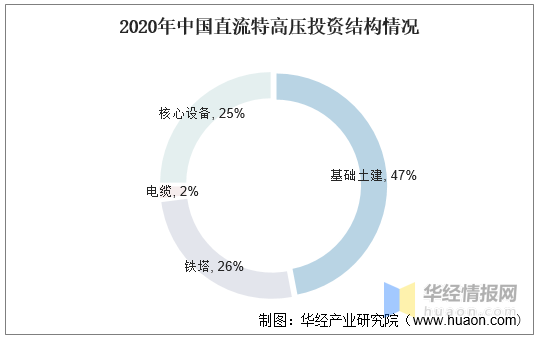

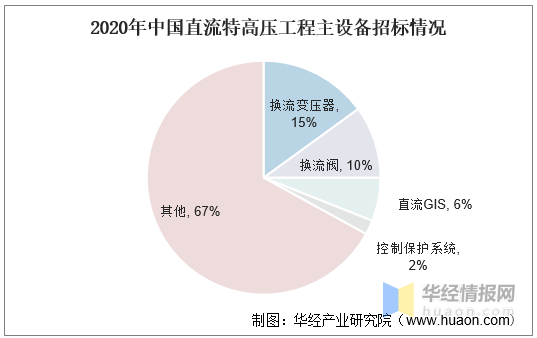

从投资结构来看,直流特高压的核心设备投资占总投资25%。其余投资结构情况为基础土建占比47%,铁塔投资占比26%,电缆占比2%。2020年中国直流特高压投资结构情况

从特高压直流工程历年招标的情况来看,直流特高压关键设备主要包括换流变压器、换流阀及其控制保护系统,投资占比分别为15%和16%。

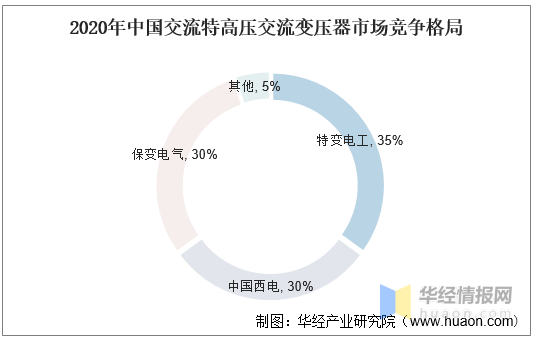

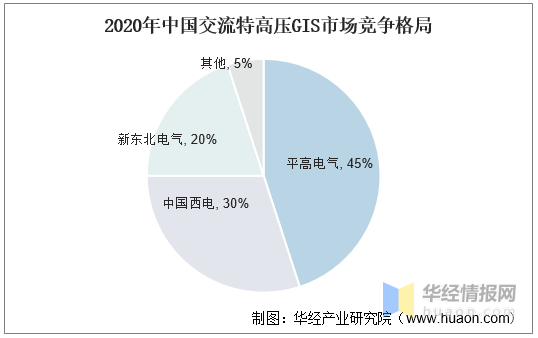

目前在特高压变压器领域,国内厂商主要是中国西电、特变电工、天威保变;国外厂商主要有ABB、西门子和阿海珐等。根据过往特高压项目招标统计数据及上市公司公告信息,特高压交流变压器竞争格局比较稳定。通常变压器招标中,中国西电、特变电工、天威保变三家企业的中标份额基本接近;在电抗器产品的招标中,通常以中国西电和特变电工为主。在特高压GIS领域,国内具备研制生产的企业主要为平高电气、中国西电、新东北电气、山东日立;国外生产厂家主要有ABB,东芝、三菱、日立、西门子和阿尔斯通等。

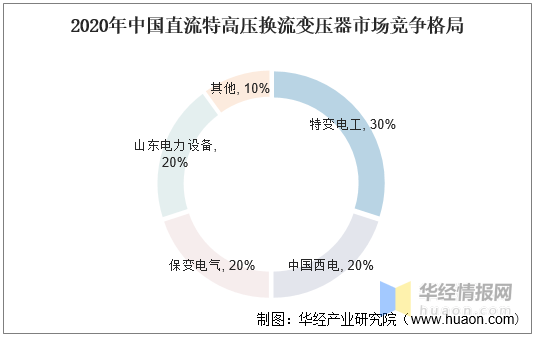

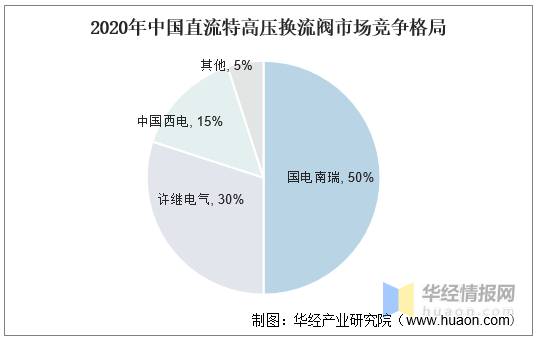

在特高压直流换流变领域,国内的厂商主要是中国西电、特变电工、天威保变;国外的厂商主要有ABB、西门子和阿海珐等,其竞争格局与特高压交流变压器领域的竞争格局基本相同。特直领域最主要的产品为换流阀及其控保系统,根据过往特高压项目招标的统计数据及上市公司公告信息来看,在常规直流阀领域国电南瑞和许继电气竞争优势明显,占比分别达到50%和30%;控保领域的参与者则主要是国电南瑞子公司继保电气和许继电气。2020年中国直流特高压换流变压器市场竞争格局

1、“十四五”国高压投资超预期。“十三五”期间国高压投资约2700亿元,“十四五”期间国网规划建设特高压工程“24交14直”,总投资3800亿元,较“十三五”期间大幅增长。2022年,国网计划开工“10交3直”,规划翻番,交直流特高压建设规模均超市场预期。2、特高压产业链上下游有望高度受益。特高压作为电网新基建重点环节,建设投资规模庞大,逆周期拉动投资的效果明显,其涉及的产业链环节众多,除高压电气开关设备、换流阀、线缆、变压设备等硬件需求将显著扩容外,依托物联网技术高速发展的智能化终端、智能芯片等需求也有望显著提升。

华经情报网隶属于华经产业研究院,专注大中华区产业经济情报及研究,目前主要提供的产品和服务包括传统及新兴行业研究、商业计划书、可行性研究、市场调研、专题报告、定制报告等。涵盖文化体育、物流旅游、健康养老、生物医药、能源化工、装备制造、汽车电子、农林牧渔等领域,还深入研究智慧城市、智慧生活、智慧制造、新能源、新材料、新消费、新金融、人工智能、“互联网+”等新兴领域。